Se fossemos tentar resumir em um sentimento, seria de que o mercado está se “acostumando” em pagar mais caro. Maio fechou com deals gigantes, e parece que os preços não vão baixar tão cedo. Muito além das tarifas, a economia brasileira (que anda inspirando pessimismo) e a aproximação das eleições presidenciais começam a cobrir as primeiras páginas dos livros de estratégia dos deal makers.

Muita gente que lê a M&A Community é do setor de Energia. E para vocês, a palavra é: parabéns.

O ticket do setor praticamente dobrou em relação á 2024. Mas não é só no valor transacionado que está o crescimento. O dry powder está dando vazão para operações cada vez mais numerosas, especialmente no setor solar. Os resultados da Q1 25, relevados pela Greener, mostram uma expansão de 25%.

Com consolidação na mente, as cartas começam a aparecer na mesa de diversos outros setores. E as estratégias dessa quinzena foram diversas:

- Daniel Vorcaro, do Master, está embolsando BRL 1,5 bi após o BTG comprar uma série de ativos, incluindo o Fasano e posições na Light. Vorcaro quer usar o dinheiro para capitalizar o Master, aumentando as chances de aprovação da venda polêmica do banco para o BRB.

- O Cade deixou, e a fusão da Petz e da Cobasi finalmente saiu. Segundo o Cade, não representa riscos à concorrência. Ainda cabe recurso, mas com a confirmação da fusão os atuais acionistas da Petz (nova subsidiária) e da Cobasi ficarão com, respectivamente, 52,65% e 47,4% da nova empresa.

- A Suzano selou uma joint venture avaliada em USD 3,5 bi com a Kimberly-Clark, adquirindo 51% dos ativos globais de tissue. São 22 fábricas em 14 países por USD 1,73 bi (6,5 × EBITDA). A JV nasce sem dívidas, fica sob comando brasileiro e inclui opção de comprar os 49% restantes após três anos.

Boa leitura!

Deals Highlights

Entre 28 de maio até 10 de junho.

Número de deals identificados: 33

Valor total divulgado: BRL 13,86 bi

Q2 parece avançar sem novidades, e mercado está mais acostumado em gastar dinheiro

A lógica de menos deals, maiores cheques continua conforme dados da Q1 começam a ser consolidados pelas grandes consultorias. E se formos olhar para a Q2, parece que o mercado seguiu o mesmo ritmo.

Se formos contar com os 10 primeiros dias de junho, foram 23 deals com um valor acumulado de BRL 12 bi. Apesar de ser um contraste com os BRL 19 bi movimentados no começo de maio, não é o suficiente para afirmar que os deal makers estão com menos apetites. Afinal, o deal da Prio no Campo Peregrino, na primeira semana do mês passado é uma comparação injusta.

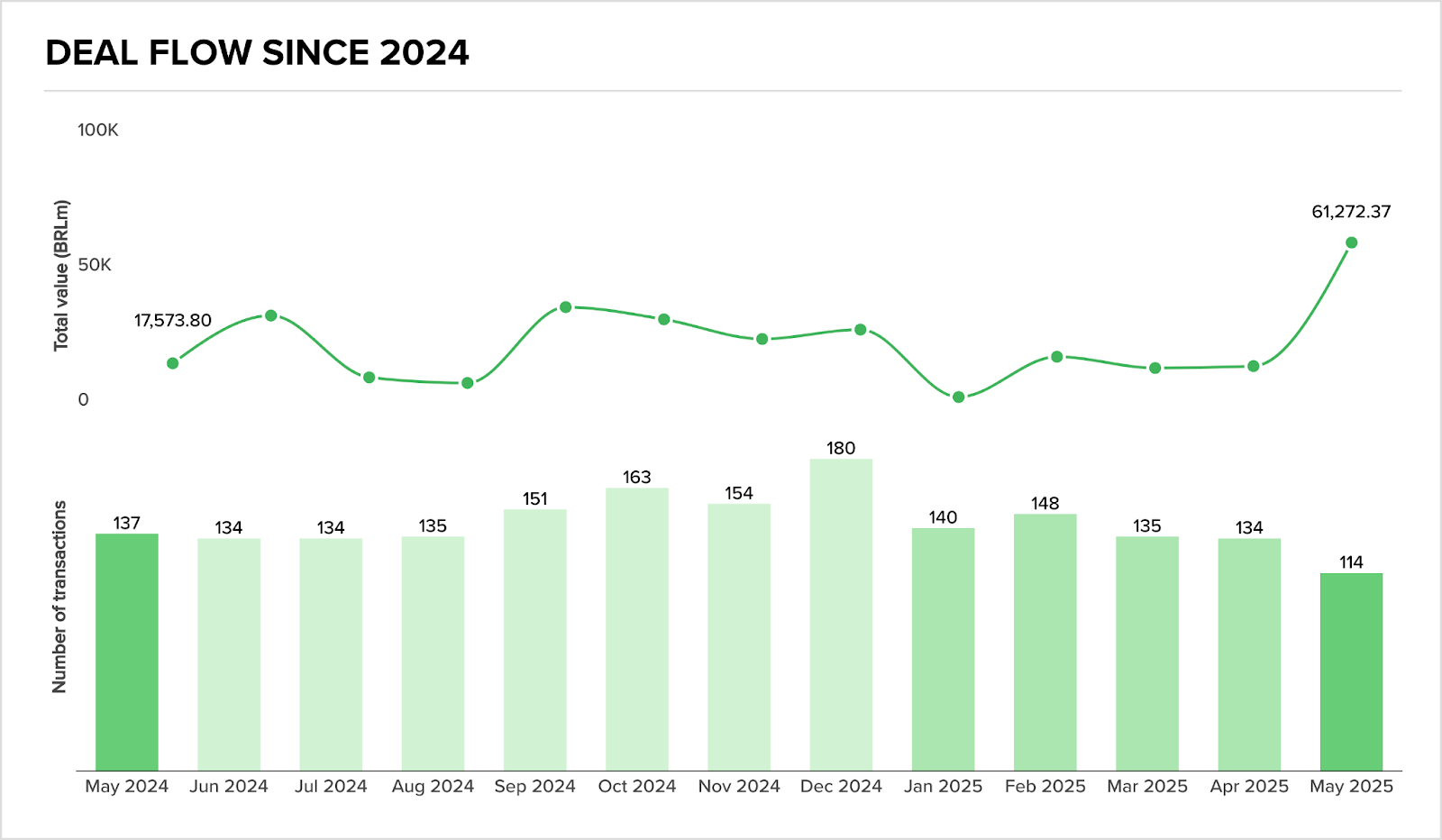

O fato é que maio saiu na frente em diversas frentes, e até mesmo a comparação anual reforça isso. Dados da TTR mostram que, em 12 meses, o mercado brasileiro saiu de BRLm 17,6 (maio/24) para um pico de BRLm 61,3 (maio/25), o maior patamar de todo o período. A quantidade de deals deslizou de 137 para 114 no mesmo intervalo.

- 671 transações até maio (-1% a/a)

- BRLm 120,0 mobilizados (+45% a/a)

- 36% das transações revelaram valores; 82% já concluídas

Setor de energia não tem medo de gastar dinheiro, e é destaque em lista cada vez maior de mega deals

Menos cheques assinados, mas cheques muito mais gordos. Até agora, praticamente mantivemos a cadência de deals de 2024, mas cada operação, em média, ficou 47% mais cara. A estratégia segue a linha do esperado no mercado que encontramos agora, que busca consolidação e segurança em meio às tensões comerciais.

Também é de se considerar que players de infraestrutura, energia e TI, estão acumulando dry powder desde 2023. Esses ativos, marcados por valuations altos, estão dando vazão para o excesso de liquidez. A Thopen, por exemplo, comprou nada menos que 52 usinas solares, somando 200 MWp, da Vip Air. Foram BRLm 750 movimentados, checão que está ficando comum no setor.

- Todo mês aparece um grande deal de energia. Vale lembrar das 12 termelétricas (1,5 GW) que a Âmbar comprou mês passado por BRL 4,7 bi, ou até mesmo os BRL 5 bi que a CDPQ pagou na Linhas Equatorial em abril. Já em março foram BRL 2,9 bi investidos na compra 2 hidroelétricas pela Engie em março;

- O valor médios de energia quase dobraram em maio, sendo pesado nas tabelas de advisors (BTG Pactual em valor, Itaú BBA em volume).

Mas não é só energia. A base mais curta de transações não impediu a multiplicação de mega deals em outros setores. Só em 2025 já vimos:

- A compra da Eldorado pela J&F, em um drama prolongado que só se encerrou no último mês, com um cheque de BRL 15 bi;

- O movimento da multinacional das bets Flutter ao comprar 56% do NSX Group por BRL 2 bi.

Agora, junho até agora não deixou a desejar nos grandes cheques. Fora os que já falamos, vale destacar:

- A Suzano já começou pagando USD 1,73 bi na joint venture que marca a compra da Kimberly-Clark.

- Em real estate, o TRX também escreveu cheques milionários. O último foi o investimento de BRLm 543 em 13 imóveis na Grande SP. Em maio o setor apresentou 63, bom sinal de recuperação após os juros altos que abalaram o mercado em 2023.

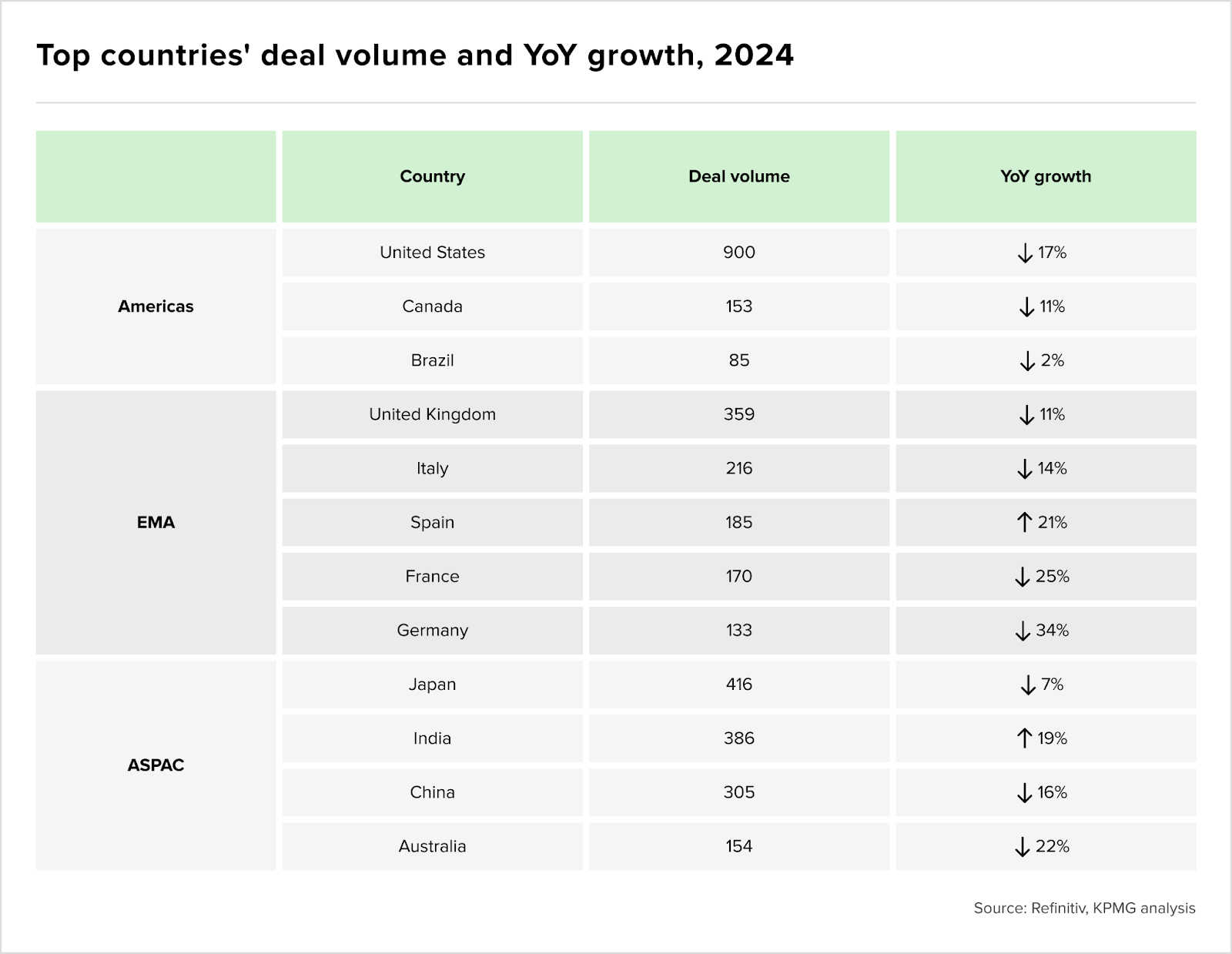

Cross-border recua, mas interesse no Brasil continua como tendência

A TTR aponta que o cross-border em maio parece ter permanecido no mesmo ritmo que compartilhamos na Edição #86: ativos brasileiros continuam sendo atrativos para estrangeiros (em especial norte-americanos e britânicos), mostrando a força do Brasil em períodos de incerteza nos grandes mercados.

- Inbound: EUA lideram com 56 aquisições, embora o ritmo americano tenha cedido 20% a/a em TMT; Reino Unido aparece com 11 operações.

- Outbound: corporates brasileiros consumiram 27 compras nos EUA (BRLm 1,4) e 7 em Portugal, reforçando a estratégia de soft-landing em mercados maduros.

- Trend: banqueiros relatam estrangeiros “menos pessimistas” que locais; delegações chinesas voltaram à mesa em mineração e utilidades.

PE, VC & Assets

Já o private equity foi o destaque: dobrou o bolso e já iguala o volume mobilizado de todo 2023. A lógica é clara, e segue a seguinte equação:

valuations comprimidos + pressão dos LPs por alocação = janelas raras de barganha.

No VC, a seletividade bateu à porta: volume de deals cai, mas tíquete sobe. A IA generativa continua engolindo os cheques, respondendo por 3 de cada 4 cheques da Y Combinator. E essa tendência respinga no Brasil.

- PE: 39 deals movimentaram BRLm 14,8 (+114% a/a);

- VC: 145 deals movimentaram BRLm 5,4 (+21% a/a);

- Asset acquisition: 130 deals, movimentando BRLm 33,9 (+18% a/a).

No mar do M&A caro, são os investment bankings que nadam de braçada

Analistas também confirmam a tendência: no M&A brasileiro de 2025, o mercado dita que o volume não é sinônimo de relevância, mas o ticket é.

E quem sente isso no bolso são os bancos de investimento: receitas de M&A já crescem 15% (UBS BB) enquanto o Itaú BBA exibe fila crescente de mandatos.

Todo esse apetite pode ser explicado por três tendências:

- empresas listadas aceleram a desalavancagem antes que o custo da dívida volte a subir;

- fundos reequilibram portfólios antes do ano eleitoral de 2026;

- a transição energética abre uma avenida de projetos que exigem capital intensivo-e-rápido.

O risco-retorno ainda exige nervos firmes. Spreads de financiamento continuam altos, o que estica due diligences e adiciona camadas de compliance; mas, para investidores globais, a tese de diversificação geográfica no Brasil segue viva enquanto o real permanece depreciado.

O pipeline, por sua vez, ganhou outra textura: em vez de um novo “maio dos gigantes”, espere uma constelação de mid-caps acima de BRLm 2 bi, o suficiente para sustentar fees robustos mas sem congestionar a capacidade de execução.

Agora, sua atenção deve deslizar para 3 pontos táticos:

- Primeiro, desinvestimentos non-core em telcos, varejo e utilities devem ganhar tração; são ativos maduros que liberam caixa antes da virada de ciclo de juros;

- Segundo, infraestrutura de dados e cloud pode suplantar energia em valor de transação se o câmbio estabilizar e o 5G destravar fusões regionais.

- Terceiro, a aprovação do Clean Industrial Deal europeu recoloca fundos de infraestrutura verde no radar de targets locais, um prato cheio para teses ESG com retorno regulatório implícito.

Em síntese, menos papéis na mesa, cifras sem precedentes. Se a fila de deals se converter em closings, 2025 pode sacramentar o Brasil como case-study de “qualidade sobre quantidade”, um mercado em que cada assinatura vale (muito) mais do que a contagem de anúncios.

Deu o que falar…

- A Azul também está indo pro ralo? Depois de LATAM e Gol (que recentemente deu a volta por cima), saiu o Chapter 11 da Azul nos EUA. E, infelizmente, fontes avisam que o movimento deixa a fusão com a Gol, anunciada em janeiro de 2025, em segundo plano. O mercado não gostou nada do anuncio, com as ações nos EUA apresentando queda de 40% no pré-market pós anúncio

- A saga de Nelson Tanure e a fatia da Novonor ganhou um novo capítulo. O empresário garantiu 90 dias de exclusividade para negociar a compra da fatia na Braskem, mas fontes avaliam que o aval de credores, a anuência da Petrobras e a due diligence empurram qualquer oferta vinculante para, no mínimo, seis meses. Dependendo do desenho final, a troca de controle poderá acionar o tag along e obrigar uma OPA aos minoritários

- A agonia do Grupo Safras vai para níveis astronômicos. Em menos de 48 horas, o TJ-MT suspendeu a recuperação judicial de BRL 1.78 bi do Grupo Safras, autorizou arresto de bens e devolveu a esmagadora de soja de Cuiabá à Carbon Participações; o recurso imediato da companhia foi negado e o caso deve ir ao STJ. Sem o maquinário, a empresa alega risco de colapso definitivo às vésperas da colheita. Seria o fim de um gigante?

Captações & Novos Fundos de Investimento

Market Trends

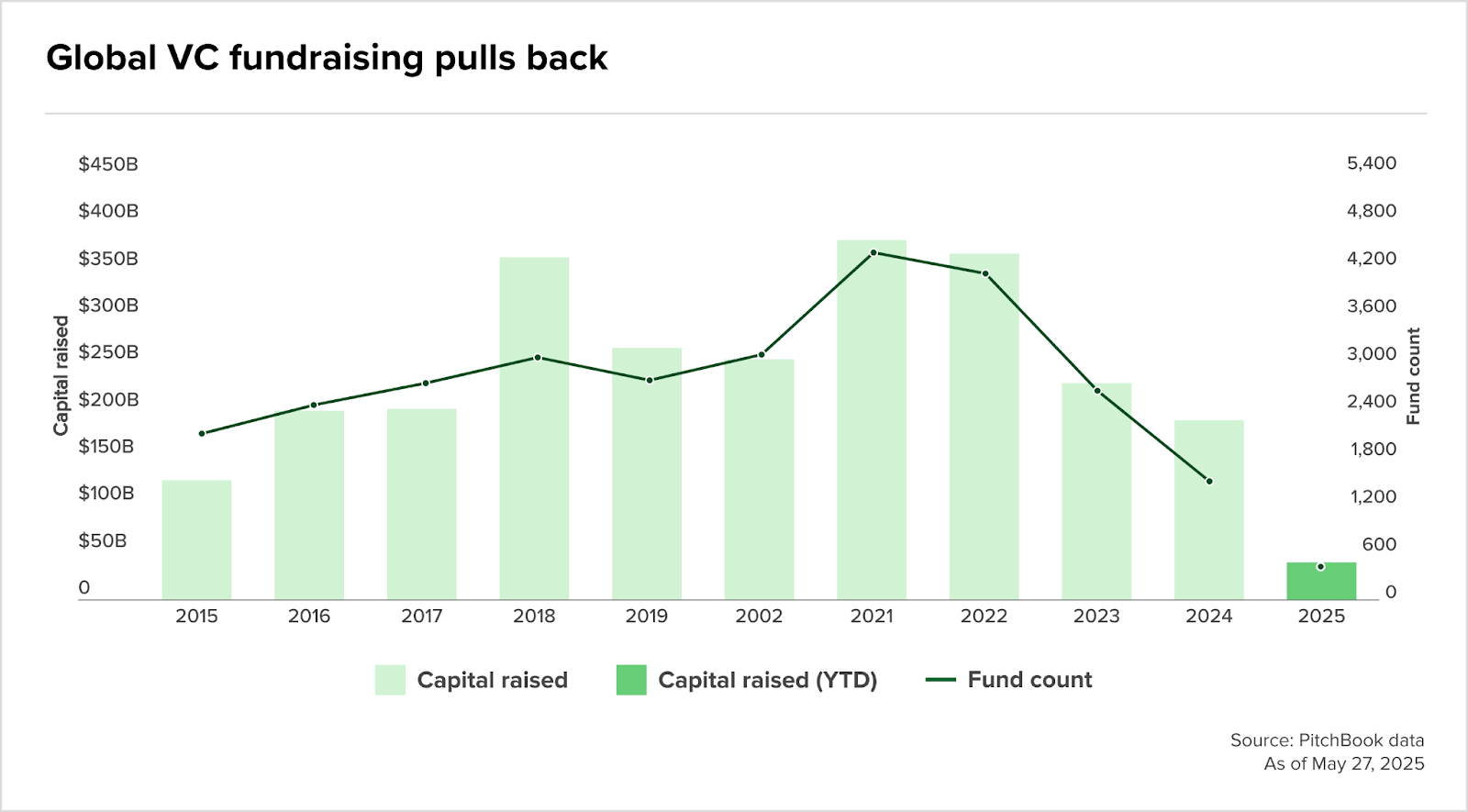

Global VC fundraising travou o freio de mão no 1T 25, e o gráfico abaixo expõe a frenagem.

Depois de três anos orbitando a casa dos USD 350-400 bi, os fundos captaram “apenas” USD 171 bi em 2024 e despencaram para USD 17 bi até março de 2025, marcando o pior início de ano da série iniciada em 2015. Ao mesmo tempo, o número de novos veículos recuou de cerca de 5,4 mil em 2021 para pouco mais de 1,8 mil em 2024, rumando a um vale histórico em 2025.

No último Venture Pulse, relatório da Pitchbook com dados de VC da Q1 25, os analistas olharam de perto os motivos que estão fazendo os fundões gastarem a borracha dos seus pneus. E tudo aponta para:

- Cansaço de LPs

Investidores institucionais ainda digerem o “vintage-bubble” de 2021-22: portfólios ilíquidos, janelas de IPO fechadas e chamadas de capital acima do planejado puxam o freio da alocação. Family offices e fundos de pensão priorizam re-ups apenas com gestoras de primeira linha, enquanto as debut funds encontram portas semifechadas. - Descompasso captação × desembolso

Curiosamente, o mesmo trimestre viu USD 126 bi investidos em startups, puxados por megadeals de IA (OpenAI, Anthropic, Infinite Reality). Ou seja, o cheque sai, mas o refill não entra: muitos GPs estão queimando reserva sem garantia de replenishment, o que tende a encurtar runway de follow-ons já em 2026. - Flight to quality & midsize

A queda no número de fundos se concentra nas faixas menores (< USD 100 mi) e gigantes de + USD 1 bi; o miolo de USD 250-500 mi ganha terreno, reflexo de LPs buscando diversificar sem embarcar em veículos superpovoados.

Quatro leituras para deal makers

Quem está na linha de frente já percebeu o novo roteiro, mas a gente resume para você:

- Primeiro, o “cofre” de dry powder começa a esvaziar: gestoras que captaram em 2021-22 seguiram investindo, mas a reposição de capital minguou. Isso significa que muitos GPs vão proteger o portfólio em vez de abrir novas frentes, deixando excelentes ativos “órfãos” (um terreno fértil para co-investidores estratégicos que cheguem com cheques rápidos e governança pronta).

- Segundo, a disputa nos estágios avançados volta a inflar valuations, sobretudo em IA, energia e defesa. A saída? Amarrar earn-outs ou tranches condicionadas a marcos técnicos, garantindo upside sem pagar preço de topo.

- Terceiro, o mercado secundário ganha um brilho inédito: LPs que precisam de liquidez encontram GPs ansiosos por tempo extra, e essa fricção vira desconto negociável nas cotas de séries B/C de climate-tech e AI (um Oasis para quem sabe precificar risco).

- Por fim, fundraising difícil não significa ausência de capital; private credit e venture debt permanecem líquidos e dispostos a financiar startups quase lucrativas. Misturar dívida e equity em estruturas anti-dilutivas pode ser o passaporte para manter participação relevante sem estourar o caixa.

No pano de fundo, três grandes vetores movem as peças. A geopolítica (mais especificamente as tarifas EUA-China e a reindustrialização ocidental) faz LPs privilegiarem teses de reshoring, defesa cibernética e cadeias de suprimento encurtadas, realocando fluxos para mercados que entreguem previsibilidade regulatória.

A transição energética continua outra força centrífuga: mesmo com a torneira fechada para muitos setores, climate-tech recebe cada vez mais atenção, ancorada por subsídios bilionários dos EUA e pela corrida europeia por neutralidade de carbono.

O cenário também incentivou governos virarem catalisadores: fundos soberanos do Oriente Médio e programas públicos como o InvestAI europeu oferecem capital-âncora e colchão de primeira perda, reduzindo o risco para gestoras focadas em deep-tech. Se você conectar esses pontos, verá que o 1T 25 não é um inverno, mas sim um reset que premia a criatividade nas estruturas de financiamento e penaliza quem ainda joga com o manual de 2021.

Tem muita coisa acontecendo no VC, mas se juntarmos os insights que colhemos até agora nessa edição, construímos um cenário onde é possível identificar oportunidades. E é claro que a gente vai listar elas para vocês:

- AI spill-over: espera-se corrida de M&A em chips, infra e small language models antes que valuations disparem.

- Energy barbell: nuclear avançado & soluções de eficiência devem dividir holofotes com oil & gas “smart”, compondo mix de geração resiliente a ciclos políticos.

- IPO window: qualquer abertura sólida (ex.: Klarna) pode destravar rotas de liquidez e aliviar pressão sobre GPs; até lá, M&A é a válvula de escape.

- LP rota-switch: sovereigns do Oriente Médio e wealth managers da Ásia tendem a preencher parte do vácuo deixado por pensões ocidentais, buscando arbitragem de múltiplos.

Fonte: PitchBook

Trabalhar com M&A ainda dá dinheiro em 2025?

O último guia salarial da Michael Page confirma aquilo que vem trazendo sorrisos para o dia a dia do deal maker brasileiro: a escassez de bons profissionais de M&A está inflacionando o contracheque bem acima da média de outras carreiras de finanças.

Os dados revelam que as boutiques estão disputando cada analista como se fosse deal-breaker. A remuneração variável explodiu: um Associate já multiplica o fixo por cinco, e há Partner em banco médio embolsando bônus que fariam a folha de um controller corar.

- Enquanto risco, compliance e FP&A mal respiram reajustes de 3%, o M&A empilha dois dígitos e provoca uma migração silenciosa. Quem sabe modelar e vender ativos logo larga o back-office para virar originação.

- Private Equity? Estacionado, com aumento simbólico de 3%, reflexo direto do fundraising travado.

Aqui dá para tirar duas vertentes de insights para você, leitor.

Quem está escolhendo carreira em finanças, o term sheet mais sedutor hoje é o de M&A, onde a curva de aprendizado vem embalado em pacotes salariais gordos e ascensão acelerada.

Já para líderes de banca e boutiques, o cenário exige mais análise e estratégia. A adaptação deve passar por:

- Recalibrar faixas agora ou perder a próxima safra. O spread de 9–12 pp sobre funções comparáveis (risco, FP&A) é o novo piso de mercado. Isso acontece principalmente em capitais fora do eixo SP-RJ, onde a competição remota nivela salário “paulista”.

- Bônus escalonado por deal size: ligue parte da remuneração à alavancagem de valor, não só ao closing. Evita pagar caro por pipe que não vira fee e faz bem mais sentido no mercado que estamos experimentando hoje em dia.

- Upskilling como retenção silenciosa. Patrocinar certificações (CFA, FMVA) custa menos de 1 % do bônus médio de um Associate e aumenta barreiras à saída.

- Equity ≠ Stock option. Boutiques que distribuem carry já na porta de entrada conseguem competir sem igualar o cash de bancos universais.

Se a sua firma pretende navegar 2025-26 sem encalhar no headhunting, vale ancorar políticas de remuneração ao novo normal de M&A.

Fonte: Michael Page

IA virou colega de mesa, mas já cobra pedágio de quem não aprende a usá-la.

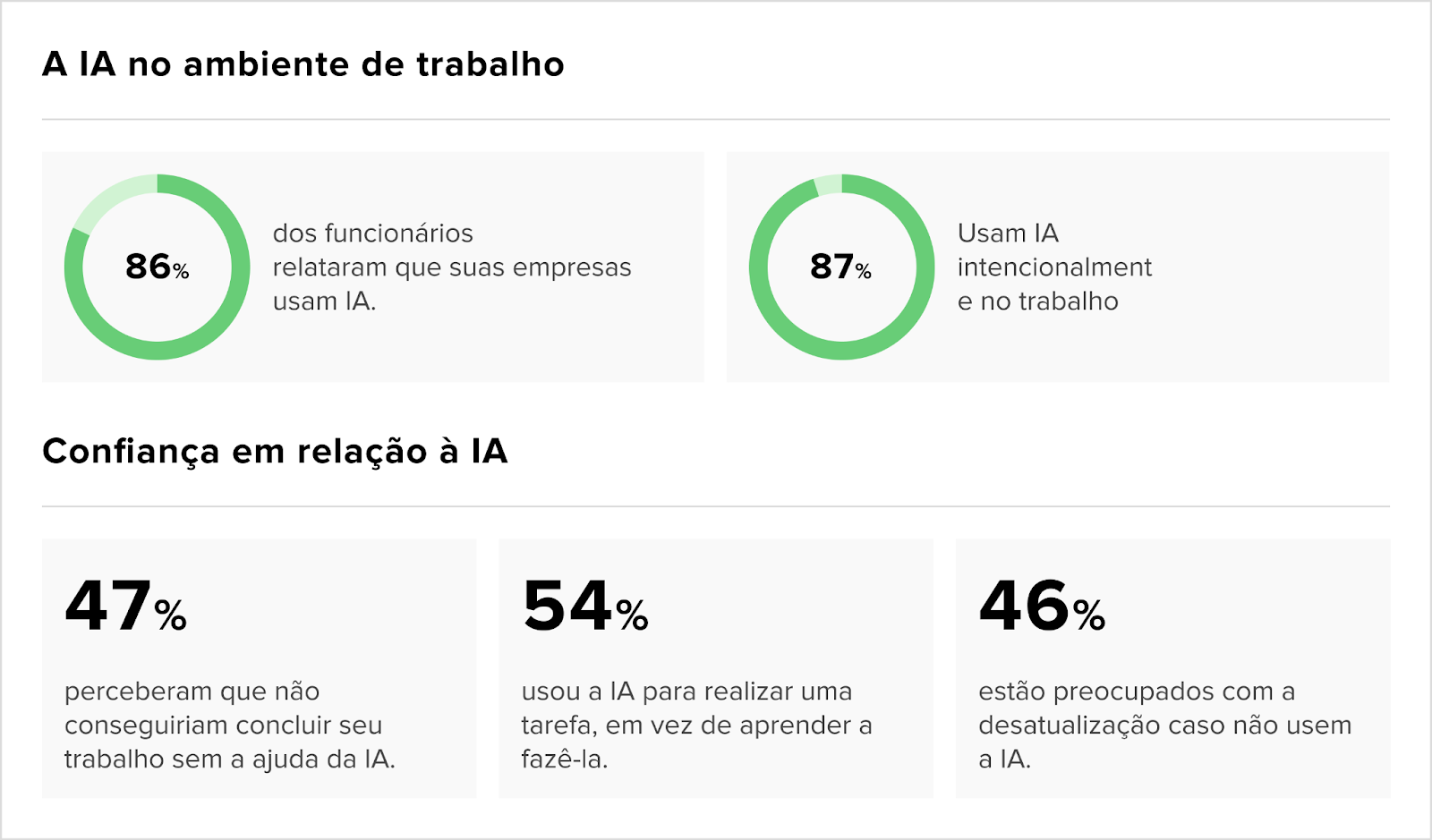

Nas empresas brasileiras, 86% dos funcionários relatam que adotam alguma forma de IA, e 87% dizem utilizá-la de propósito no dia a dia.

Esse entusiasmo vem com dependência: 47% admitem que não conseguiriam concluir o trabalho sem apoio algorítmico, enquanto 54 % preferem delegar a tarefa ao modelo em vez de dominar o “como se faz”. Quase metade (46 %) teme ficar obsoleta se ficar fora do jogo.

Para deal makers e líderes de transformação, o recado é triplo:

- Produtividade com prazo de validade: O ganho de eficiência é real, mas pode ser transitório se o capital humano deixar de aprender. Modelos evoluem; habilidades, não necessariamente.

- Estratégia de talento ≠ recrutamento de prompt engineer: Upskilling contínuo precisa acompanhar a curva de adoção; caso contrário, a automação vira gargalo quando o uso exige discernimento crítico.

- Governança vira diferencial competitivo: Se as equipes já dependem da IA, políticas de uso responsável e validação de outputs deixam de ser “compliance” para se tornar blindagem de reputação e de margem.

A síntese? A IA é, ao mesmo tempo, alavanca e lastro. Quem aprender a combinar algoritmos com aprendizagem ativa criará vantagem sustentável; quem apenas apertar o “generate” corre o risco de virar espectador do próprio mercado.

Fonte: KPMG

Solar deal rush? Mercado solar brasileiro enfrenta de corrida regulatória até consolidação estratégica

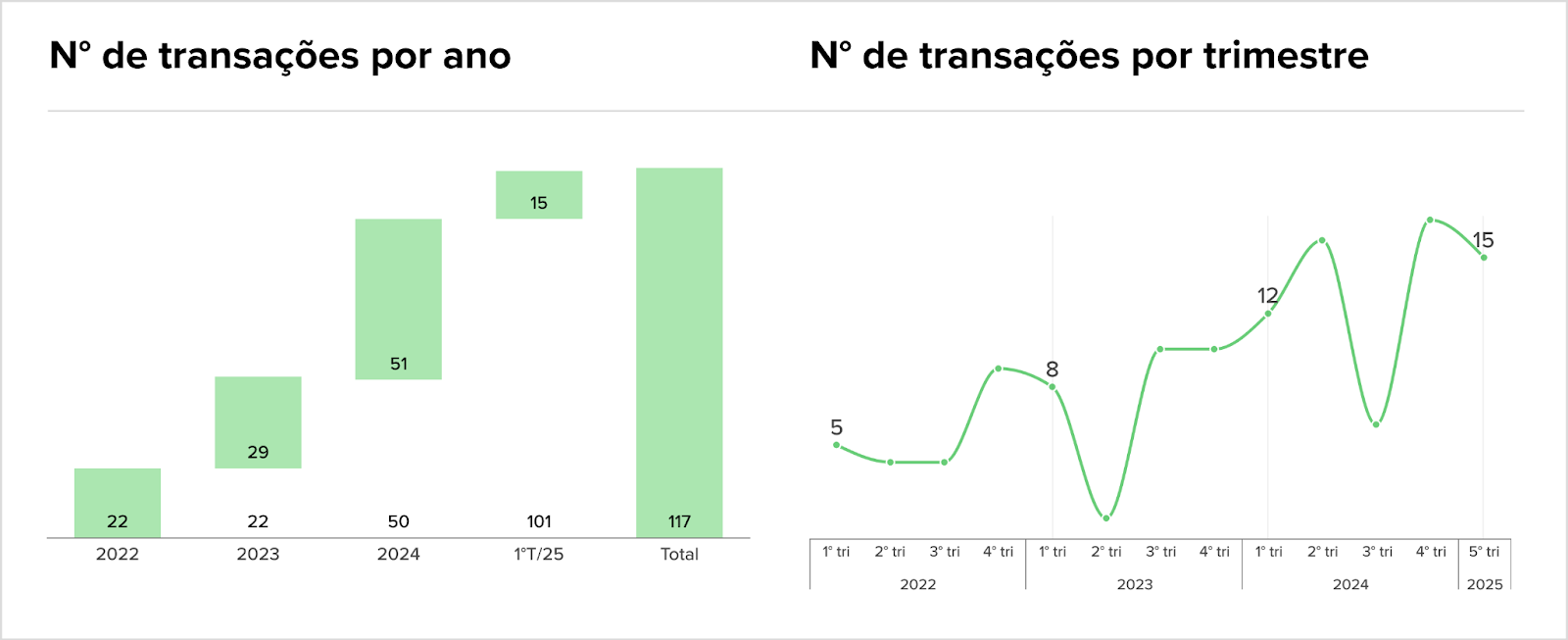

O último relatório do setor fotovoltaico da Greener conta a história de um mercado fotovoltaico que já não cabe nos mesmos sapatos: de 22 transações em 2022 para 51 em 2024 e, só no 1T 25, mais 15 negócios. O ritmo acelerado projeta 60+ operações até dezembro e leva o acumulado a 117 deals mapeados.

A expansão de 25% sobre o 1T 24 confirma que o setor trocou a urgência regulatória da Lei 14.300 por uma fase de M&A pensado em escala, regionalização e ganho de eficiência.

Quase metade das transações do trimestre foi fusão ou aquisição entre empresas da cadeia solar, sinal de que integradores e comercializadoras agora preferem comprar know-how e carteira de clientes a crescer “no braço”.

Ao mesmo tempo, as aquisições de usinas de geração centralizada dobraram: cinco de cada sete projetos mudaram de mãos para autoprodução, abrindo caminho para contratos mais robustos e portfólios otimizados.

Se o ritmo se mantiver, 2025 marcará o início de um novo ciclo de consolidação, no qual o valor está menos em megawatts instalados e mais na capacidade de combinar ativos, PPA e inteligência regulatória em um pacote único de retorno rápido.

Para o deal maker brasileiro, Harper Lee pode resumir o cenário: ainda há sol para todos, mas a vitrine de targets começa a esvaziar.

Quem chegar primeiro leva os melhores rooftops, então aproveite a leitura da M&A Community, mas depois vá logo fechar negócios.

Fonte: Greener

Agronegócio

Intenções e Estratégias

M&A

- Marex Group adquire a corretora curitibana Agrinvest, que intermedia 14 Mt/ano de soja e milho, reforçando presença no mercado físico de grãos

- Aurora Coop compra 100% da catarinense Gran Mestri, ampliando portfólio de lácteos premium; valor não revelado, reforça estratégia de diversificação da terceira maior agroindústria de proteína animal

Consumo

Intenções e Estratégias

- Renner troca o figurino das BUs e mercado já fala em sucessão

- Curitibana The Coffee busca rodada de USDm 10 para mirar EUA, África e Oceania

- Uma semana depois do Cade identificar risco na fusão da Petz e Cobasi, o órgão recomendou a aprovação da fusão. A decisão vem depois da constatação que pequenos pet shops ainda possuem market share relevante no mercado, garantindo a competição

- Casas Bahia converterá BRL 1,5 bi em debêntures em ações, trazendo novo investidor controlador, cortando dívida bruta para BRL 2,9 bi e alavancagem de 1,6× para 0,8× EBITDA

M&A

Energia

Intenções e Estratégias

- Sabesp estuda entrada em solares da Casa dos Ventos para entrar no regime de autoprodução de energia

- Eletrobras conclui troca de ativos com Copel e garante BRLm 196 em caixa

- Reestruturação da Raízen avança, mas atual taxa de juros é inviável, diz Ometto

- Com a perfuração de poços exploratórios despencando de 150 em 2011 para apenas 10 em 2024, PPSA considera mais barato expandir reservas por M&A do que assumir risco exploratório

- Grupo Electra avança em novo projeto de autoprodução com a Acelen

- Chamada Nordeste terá BRL 10 bi para armazenamento, hidrogênio e data center

- A Enel Brasil desistiu de oito usinas solares (333 MW) em Bom Jesus da Lapa (BA) e teve a revogação das outorgas aprovada pela Aneel depois que o atraso de um ano nas linhas de transmissão tornaria impossível escoar a energia no prazo regulatório

- Newave Energia e Gerdau inauguram usina solar em MG com investimento de BRL 1,5 bi

M&A

- A EDP vai vender sua fatia de 20% da temelétrica de Pecém (70 MW) para a Diamante Geração de Energia. O cheque é de BRLm 200

- Thopen, da Pontal Energy, compra 52 usinas solares (no BH, PE, RN e CE) da Vip Air por BRLm 750, adicionando mais 200 MWp para sua infra

- A TotalEnergia vai trocar uma participação de 20% no projeto Gato do Mato por 3% do Campo de Lata, em Santos. Com isso, TotalEnergia soma 48% do ativo, Shell tem 27% e Repsol 25%

- Greener e Irium formam JV para criar a Noris, com o objetivo de acelerar mercado solar de geração distribuída

- PetroReconcavo comprou 50% dos ativos de midstream da Brava no RN por USDm 50

- WNT Capital acorda vender 15,1% das ON da Light (56,5 mi ações); comprador não revelado, valor não divulgado; negócio depende de condições precedentes

- Pacífico Energia adquire 50% da Newgas e entra no mercado de gás

Fundraising

FIG

Intenções e Estratégias

- Mercado Pago busca licença bancária e reforça ofensiva na América Latina

- BTG Pactual, XP e Itaú cogitam comprar fatia da G5 Partners (BRL 35 bi AUM); saída do fundador Corrado Varoli, dono de 40%, motiva operação, assessorada pela Lazard

M&A

- BTG compra BRL 1,5 bi em ativos de Vorcaro, que vai capitalizar o Master

- Davos Financial absorve Sirius Finance via troca de ações e lança divisão Davos M&A para atender o middle market

Fundraising

Industria

M&A

- Aura Minerais compra a Mineração Serra Grande da AngloGold por USDm 76

- Nova JV da Suzano com Kimberly-Clark foca em ativos globais de tissue e linha profissional. A transação avaliou um equity value de USD 3,4 bi, com 51% indo para a Suzano, que paga USD 1,73 á Kimberly-Clark

- Grupo Jacto adquire 100% da alemã SOLO, fabricante global de pulverizadores, ampliando portfólio agrícola e presença em 70 países; valor não divulgado

- Frasle Mobility compra os 19,9% restantes da Jurid do Brasil da Federal Mogul, assume controle total e extingue não-concorrência

Infraestrutura

Intenções e Estratégias

- Leilão do novo terminal do porto de Santos ameaça “encalhar”

- Com reestruturação da dívida, Infracommerce pode ter novo controlador, com empresas do Grupo Geribá aumentando participação em mais de 80%

- Há mais de 10 anos o leilão do terminal portuário STS10 promete ser o maior da história brasileira. Mas, agora, mais drama apareceu nessa história; com a ANTAQ limitando concorrência, impossibilitando a participação das big 3 do setor (MSC, CMA, CGM e Maersk) e de financeiras

Real Estate

Saúde

M&A

- Médica e empresária Dulce Pugliese de Godoy Bueno está adquirindo o controle da Allcare. Quem vende é Pedro de Godoy Bueno, por um valor não divulgado

- Hospital Care vende hospital de Cascavel à Unimed por BRLm 85; CADE decide. Também acerta saída total da operadora Austa em São José do Rio Preto, novo dono não revelado

TMT

Intenções e Estratégias

M&A

- iFood compra divisão de software de alimentação da Videosoft

- FCamara adquire 60% da Avanti, de e-commerce, em uma transação de BRLm 20

- Totvs, via Dimensa, compra 100% da Agger por BRLm 260 para turbinar softwares de seguros; transação estratégica fortalece Quiver e aguarda condições regulatórias

- FSB Holding adquire participação minoritária na premiada Santeria, lança hub audiovisual e mantém fundadores; opção de compra total futura

- UAUBox compra 100% da Experimentaí, integrando mystery boxes e dados para expandir ecossistema wellness

- Topaz, do grupo Stefanini, compra 100 % da Valid Pay Colômbia por USDm 7, ingressando em pagamentos instantâneos com clientes como Davivienda

- Selbetti adquire 100% da Unirede, principal parceira Zabbix LATAM, reforçando portfólio One-Stop-Tech

- Receita Previsível compra 100 % da B2B Stack, adiciona reviews de software ao ecossistema de vendas

- Warburg Pincus eleva participação na fintech Contabilizei e vira maior acionista; SoftBank segue com 21,6 % após aporte USDm 60 (2022)

- e-Safer adquire 100% da RiskOne, plataforma GRC nacional

Luca Rossi

Luca Rossi